Upozornenie

Tento článok nie je poradenstvom v oblasti platenia sociálneho a zdravotného poistenia pri súbehu zamestnaní v dvoch členských štátoch EÚ. Zistiť konkrétny postup pri zamestnaní občana iného štátu EÚ v závislosti od danej situácie je povinnosťou čitateľa. Hlavným cieľom článku je ukázať spôsob realizácie týchto postupov v aplikácii Vema Mzdy v prípade, že zamestnanec pracuje v dvoch štátoch .

Legislatívny rámec

Základný princíp pre sociálne a zdravotné poistenie v rámci Európskej únie hovorí, že občan môže byť sociálne a zdravotne poistený len v jednom členskom štáte, preto ani nemôže platiť poistenie v dvoch a viac štátoch súčasne.

Zrozumiteľný výklad s príkladmi nájdete na stránkach Mzdového centra. Popis situácie riešenej v tomto článku nájdete v bode 4 uvedeného článku.

Problematiku sociálneho poistenia rieši nariadenie (ES) č. 883/2004, ktorá bola upravená nariadením (ES) č. 465/2012 s účinnosťou od 28.6.2012.

Osoba, ktorá zvyčajne vykonáva činnosť na území dvoch alebo viacerých členských štátov, má povinnosť oznámiť túto situáciu príslušnej inštitúcii členského štátu, na území ktorého má bydlisko.

To znamená, že ak u vás nastúpi zamestnanec z iného členského štátu, ktorý v druhom štáte má ďalšie zamestnanie, mal by vám predložiť formulár PD A1. Na základe tohto formulára by ste mali vypočítať odvody podľa legislatívy členského štátu bydliska zamestnanca a zaplatiť ich príslušnému orgánu sociálneho zabezpečenia.

Po prečítaní predchádzajúcej vety sa vám možno vynára otázka: a Vema vie vypočítať aj odvody iných štátov? Zlá správa: nie, nevie. Dobrá správa: máme iné riešenie, ktoré vám hneď ukážem….

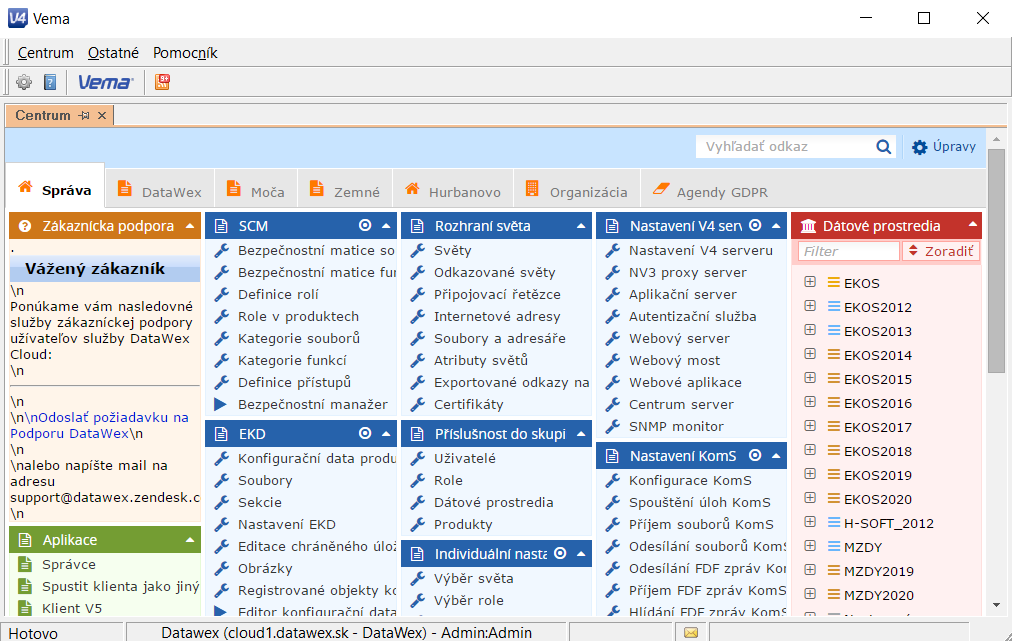

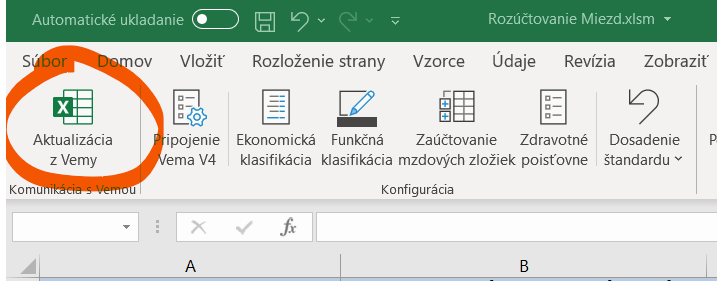

Riešenie v aplikácii Vema Mzdy

Spracovanie odvodov zamestnanca z iného členského štátu, ktorý pracuje aj doma aj v našej krajine pozostáva z týchto krokov:

- Zaviesť zdravotnú a sociálnu poisťovňu z členského štátu zamestnanca.

- Pozastaviť automatický výpočet sociálneho a zdravotného poistenia.

- Vypočítať odvody zamestnanca a zamestnávateľa.

- Zadať do aplikácie vypočítané odvody pre účely uplatnenia poistného na zníženie základu dane.

- Zaplatiť vypočítané odvody do príslušných inštitúcií.

Poďme teda na to rad radom….

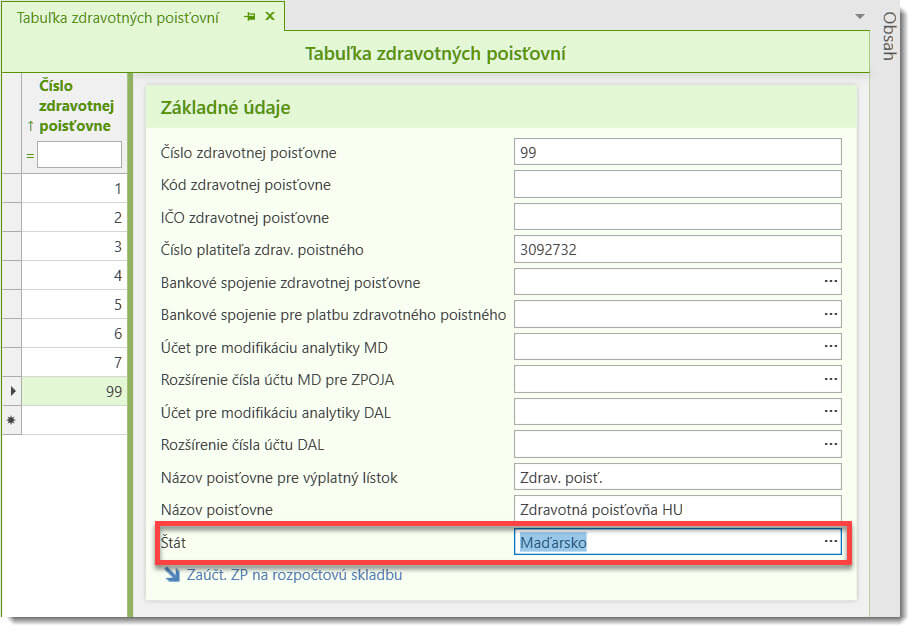

Zahraničná zdravotná poisťovňa

Do tabuľky TZPO – Tabuľka zdravotných poisťovní zavedieme novú zdravotnú poisťovňu podľa obrázku:

Bankové spojenie poisťovne

Položky pre bankové spojenie nevyplňujte. V súčasnosti Vema nepodporuje vytvorenie prevodných príkazov pre zahraničné zdravotné poistenie. Obsah týchto položiek je ignorovaný, ak je vyplnená položka Štát.

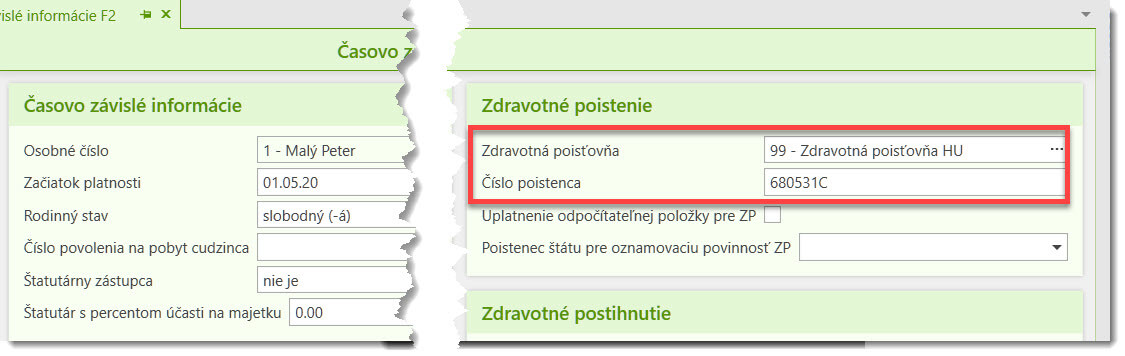

Priradenie zdravotnej poisťovne zamestnancovi

Novovytvorenú zdravotnú poisťovňu zadáte zamestnancovi do formulára F2 – Časovo závislé informácie v položke Zdravotná poisťovňa, kam štandardne zadávate aj tuzemské zdravotné poisťovne.

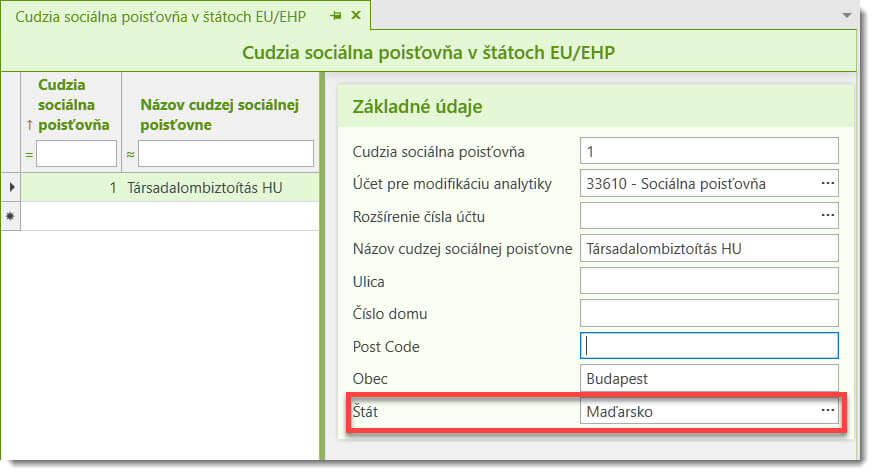

Zahraničná sociálna poisťovňa

Do tabuľky TSPO – Cudzie sociálne poisťovne zavedieme novú sociálnu poisťovňu z členského štátu zamestnanca.

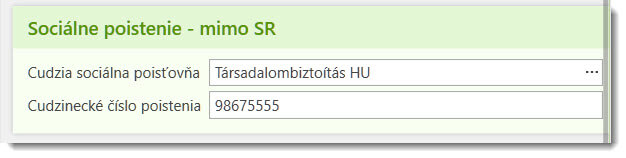

Priradenie sociálnej poisťovne zamestnancovi

Novovytvorenú zdravotnú poisťovňu zadáme zamestnancovi do formulára F2 – Časovo závislé informácie v položke Cudzia sociálna poisťovňa.

Zadanie ručne vypočítaných odvodov

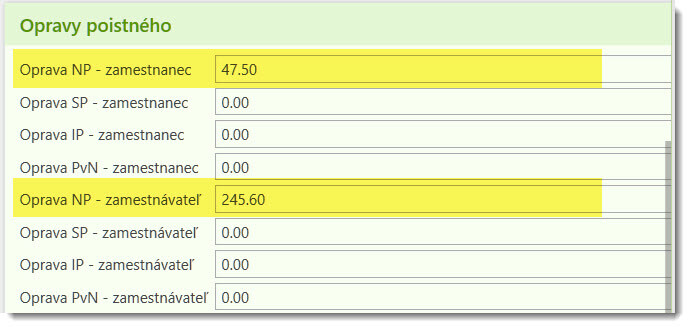

Odvody tohto zamestnanca na zdravotné a sociálne poistenie vypočítate po naštudovaní príslušných predpisov daného členského štátu a výsledok zadáte do formulára mesačných zmien F70 – Opravy dane a poistného nasledujúcimi kódmi:

- 45 – zdravotné poistné – zamestnanec (odvod do iného štátu)

- 46 – sociálne poistné – zamestnanec (odvod do iného štátu)

- 47 – zdravotné poistné – zamestnávateľ (odvod do iného štátu)

- 48 – sociálne poistné – zamestnávateľ (odvod do iného štátu)

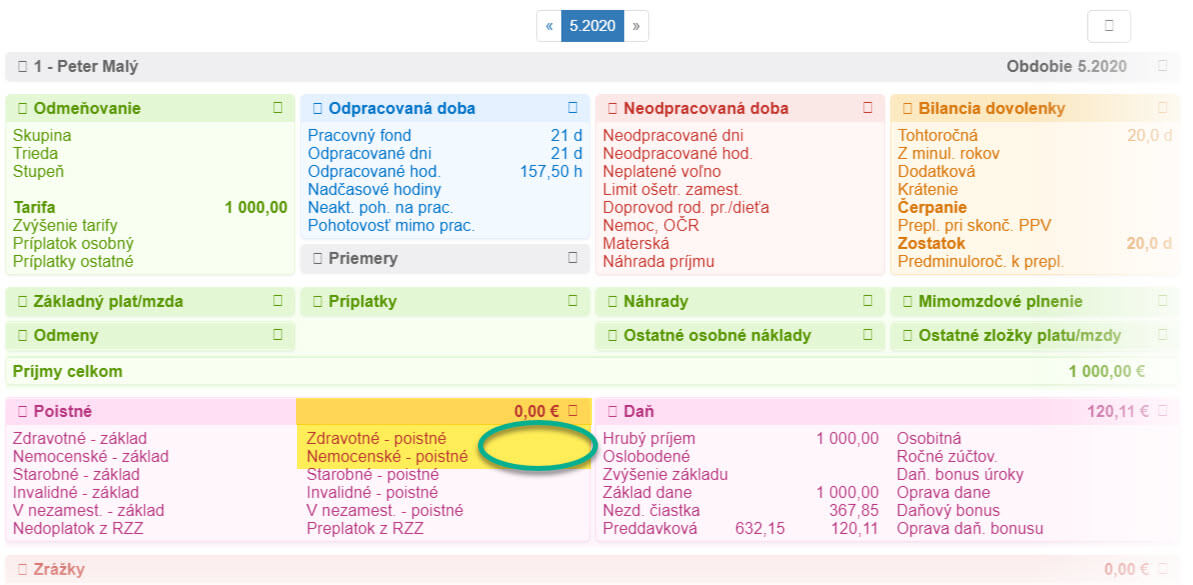

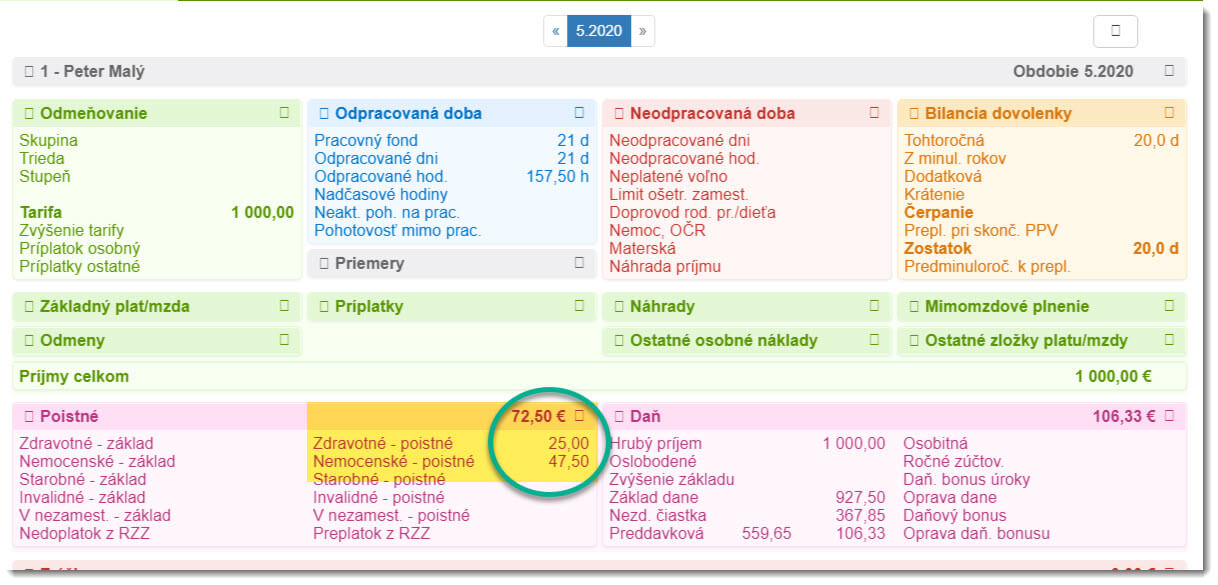

Výsledok vyzerá nasledovne:

Po výpočte sa zamestnancovi zrazia zadané hodnoty jednotlivých poistení, ako to vidíme aj na výplatnom lístku:

Výsledkové formuláre

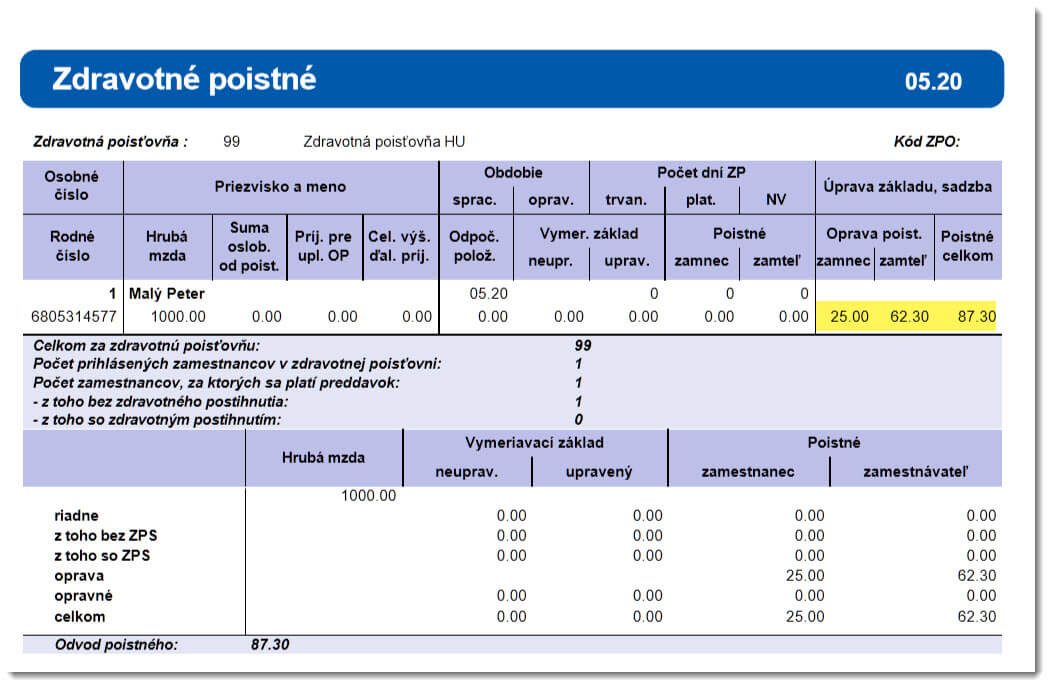

Výsledky výpočtu zdravotného a sociálneho poistenia nájdeme vo formulároch F39 – Sociálne poistenie – pravidelný príjem a F112 – Zdravotné poistenie. V oboch formulároch sa zrazená čiastka poistení zobrazí v položke Oprava poistného.

Pre zdravotné poistenie to bude nasledovne:

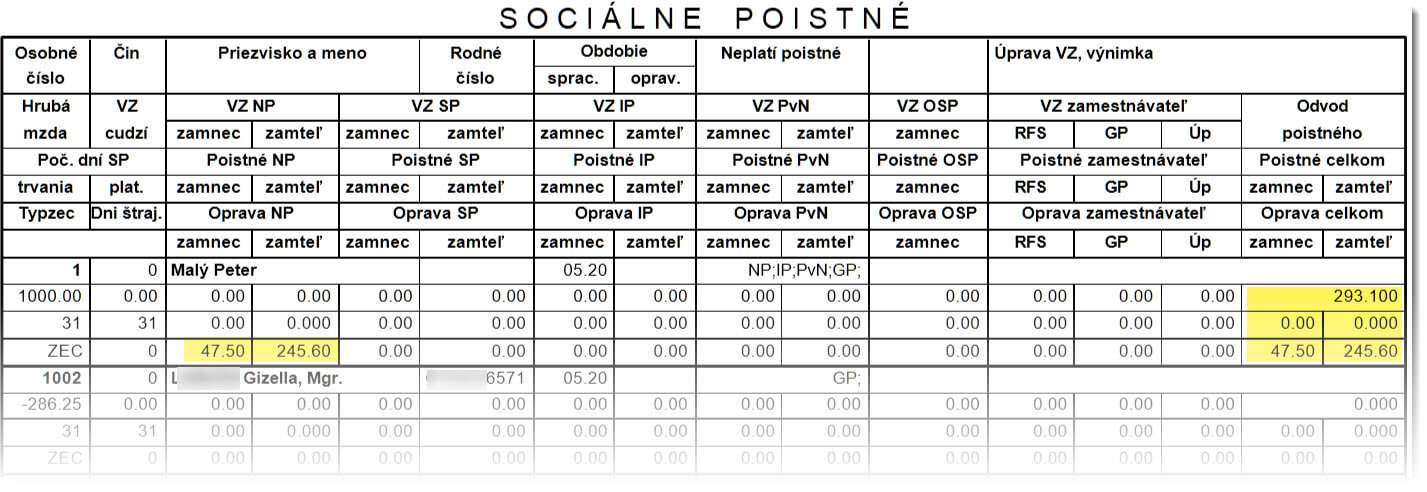

A pre sociálne poistenie takto:

Úhrada poistného

Ako som to už uviedol vyššie, aplikácia Vema Mzdy v čase písania tohto článku nepodporuje vytváranie prevodných príkazov do zahraničia. Preto príkaz na úhradu vypočítaného poistného do zahraničných poisťovní musíte zadať samostatne.

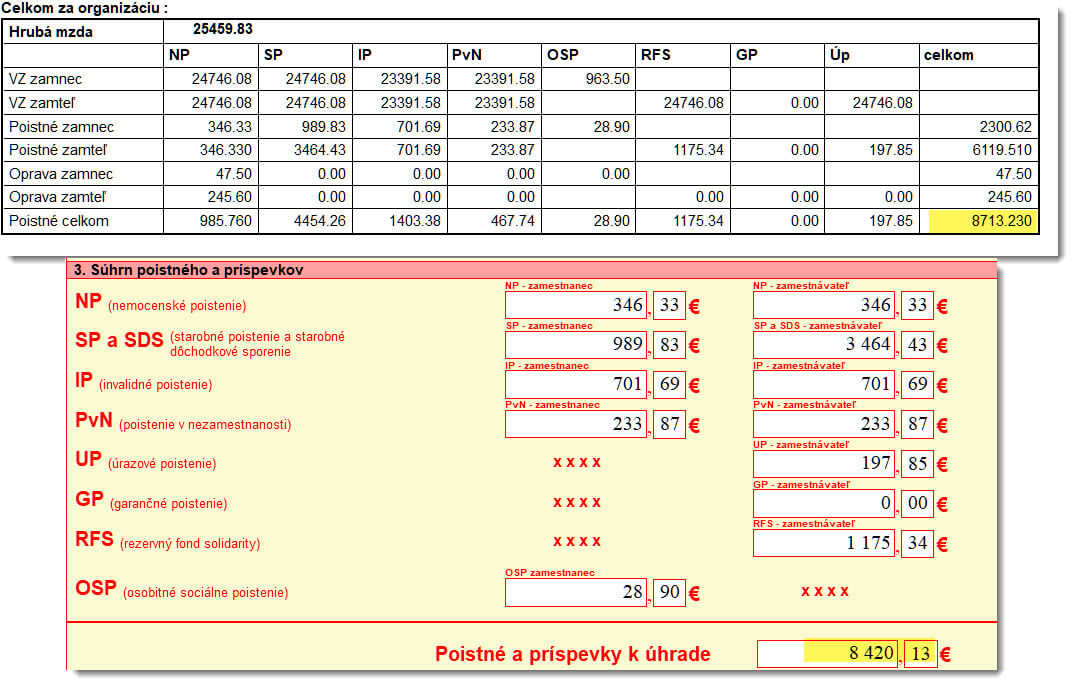

Zostavy

Poistné zamestnanca z iného štátu EÚ, ktoré bolo zadané do formulára F70 vyššie uvedeným spôsobom sa zobrazí aj v kontrolných zostavách S39 – Sociálne poistenie a S29 – Zdravotné poistenie.

S29 – Prehľad – zdravotné poistenie

Cudzia zdravotná poisťovňa sa zobrazí na samostatnej stránke a zaplatené poistné sa vykazuje ako oprava.

S39 – Prehľad – sociálne poistenie

Aj na tejto zostave sa poistné vykazuje ako oprava. Pamätajte si, že súčet poistného na tejto zostave sa nebude rovnať čiastke, ktorú vykazujete na mesačnom hlásení do Sociálnej poisťovne (S60). Zamestnanec, ktorý poistné hradí do iného štátu, na mesačnom výkaze nefiguruje a jeho poistné sa nezapočíta.

Porovnajme súčty z dvoch zostáv:

Zdanenie príjmu zo závislej činnosti

Pri riešení týchto situácií skoro vždy prediskutujeme aj spôsob zdanenia mzdy zamestnanca, ktorý má pracovný pomer u nás aj v inom členskom štáte EÚ.

Pre určenie vzniku daňovej povinnosti zamestnanca je potrebné brať do úvahu niekoľko faktorov. Podrobný výklad toho, komu a kedy vzniká daňová povinnosť z príjmov zo závislej činnosti na území SR nájdete v tomto článku Finančnej správy.

Oslobodenie od zdanenia

Ak zistíte, že zamestnancovi nevzniká na území SR daňová povinnosť, môžete mu zastaviť výpočet dane vo formulári F18 – Daňové charakteristiky. Do položky ZVZDA – Zvláštne zdanenie zadajte hodnotu 3- nie je daňová povinnosť.

Záver

V tomto článku sme sa najprv pozreli na legislatívne pozadie problematiky súbežného výkonu práce zamestnanca v dvoch členských štátoch EÚ. Vo všeobecnosti platí pravidlo, že na území EÚ zdravotné a sociálne poistenie zamestnanec i zamestnávateľ platia iba v jednom štáte. Ktorý to bude štát, to závisí od kombinácie okolností, ktoré stanovuje nariadenie EÚ.

Ďalej ste videli správny postup zadania v aplikácii Vema Mzdy, aby ste v každej situácii dosiahli požadovaný výsledok. V poslednej časti článku sme sa pozreli aj na predpisy určujúce vznik daňovej povinnosti zamestnanca z iného štátu EÚ, ak mu na území SR vzniká príjem zo závislej činnosti.

Photo by Markus Spiske on Unsplash